Inwestorzy powinni uważać na zielone papiery i fundusze – są to typowe instrumenty niedojrzałego rynku.

Są takie okresy na rynku, kiedy można bardzo szybko zarobić pieniądze, nawet jeśli zasadniczo nic się nie zmieniło w gospodarce. Dobitny przykład: Marzec – kwiecień ubiegłego roku, kiedy to dzięki koronawirusowi sytuacja dała inwestorom możliwość uzyskania doskonałych stóp zwrotu, w krótkim, 6-9 miesięcznym horyzoncie.

Dziś jednak wszystko w temacie energii odnawialnej i inwestycji ESG paradoksalnie wygląda dokładnie odwrotnie. Owszem, niewątpliwie jest to ważna i ciekawa historia w długim terminie, ale dość trudno jest na tym zjawisku zarabiać teraz, w czerwcu 2021 roku, w horyzoncie 2-3 kwartałów.

Dlaczego warto inwestować w zielone technologie

Dlaczego zielona energia to już nie tylko moda, ale długofalowy trend? Ponieważ z powodu szeregu fundamentalnych czynników temat zmian klimatycznych i odpowiedzialnego traktowania planety przestał być interesujący tylko dla głośnej mniejszości, a stał się mainstreamowy. Jak powiedziałby klasyk, idea ta zawładnęła masami i stała się materialną siłą. Co więcej, stała się elementem globalnej konkurencji. Kraje, które były w stanie znaleźć odpowiednie narzędzia i sposoby, aby zająć się tym tematem, będą miały poważną, trwającą dziesiątki lat przewagę w międzynarodowej konkurencji gospodarczej.

Na Międzynarodowym Szczycie Klimatycznym pod koniec kwietnia największe gospodarki złożyły hojne obietnice. Zobaczmy, czego powinniśmy się spodziewać. Ameryka obiecała osiągnąć zerową emisję netto CO₂ do 2050 roku i zredukować emisję gazów cieplarnianych o 50-52% do 2030 roku. Europa obiecuje osiągnąć zero netto do 2050 r. i ograniczyć emisje o 55% w stosunku do poziomu z 1990 r. do 2030 r., zaostrzając swoje poprzednie zobowiązanie o 15%. Japonia: zero do roku 2050. Trzy główne podmioty gospodarcze już podjęły zobowiązania.

A co z Chinami? Największy emitent zanieczyszczeń obiecuje zero do 2030 r. (czyli za mniej niż dziewięć lat). (czyli za mniej niż dziewięć lat) do osiągnięcia szczytu i rozpoczęcia redukcji, z perspektywą osiągnięcia zerowej emisji netto do roku 2060. Biorąc pod uwagę szybki wzrost chińskiej gospodarki, jest to poważna obietnica; jednakże, Chiny mogą teraz przygotowywać jeszcze bardziej ambitny program, który ujawnią w listopadzie na Międzynarodowej Konferencji Klimatycznej w Glasgow.

Co więcej, nie tylko w Chinach i Europie, ale także w USA, po kilku latach sabotażu Trumpa radykalnie rosną zarówno ograniczenia regulacyjne, jak i zachęty fiskalne dla zielonej gospodarki. Te pierwsze to kompresja limitów emisji, a przykładem tych drugich jest ten sam Bidenowski program stymulacyjny o wartości 1,9 biliona dolarów, ośmioletni, z którego spory „kawałek” przeznaczony jest na energetykę odnawialną.

Czy zielone inwestycje to nowość na rynku?

Temat zielonych inwestycji nie jest nowy na rynku, a gwałtowny wzrost wartości odpowiednich instrumentów już nastąpił, często nawet z nadwyżką. Dlatego trzeba być bardzo ostrożnym: czy rynek nie jest przegrzany?

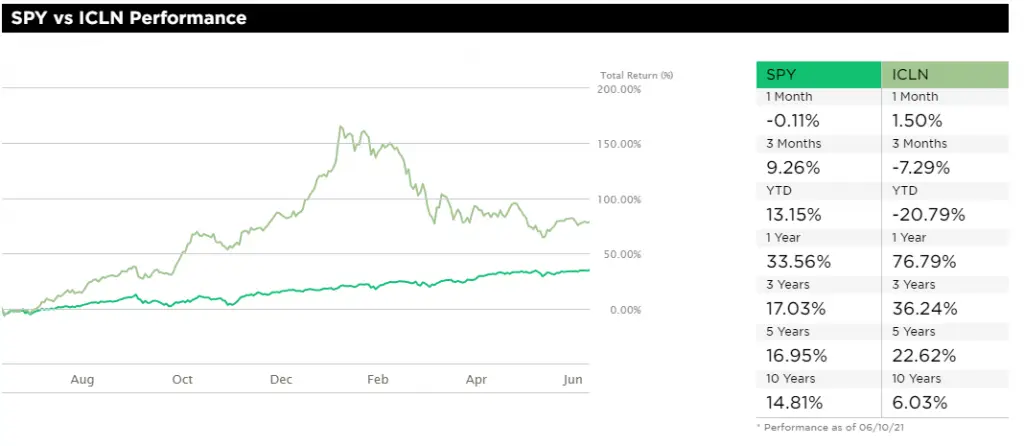

Przykładem może być duży iShares Global Clean Energy ETF (ICLN), który w ciągu trzech lat osiągnął wynik 36,24%. Brzmi nieźle, ale co jeśli spojrzymy na wyniki z ostatnich trzech miesięcy (otrzymamy -7,29%). Dla porównania S&P 500 ETF Trust (SPY) w ciągu trzech lat osiągnął wynik 17,03%, a w ciągu ostatnich trzech miesięcy 13,15%.

Oznacza to, że gdybyś zainwestował w ICLN na początku roku, straciłbyś około 13%, a inwestując w S&P 500 uzyskałbyś 11% zwrotu.

Owszem, w horyzoncie jednego roku obraz jest odwrotny (76,79% w ICLN vs 33,56% w SPY), ale to tylko potwierdza ogromną zmienność.

Można z tego wyciągnąć bardzo prosty wniosek, że zielone papiery i fundusze są typowymi instrumentami niedojrzałego rynku, któremu brakuje informacji, inwestorów i doświadczenia.

Mogą one tworzyć interesującą wartość, która wiąże się z wysokim ryzykiem, odpowiednim tylko dla bardzo doświadczonych inwestorów, którzy mogą przetrwać takie wahania. Poziom hałasu i podniecenia na rynku jest nieodpowiedni, ale jeśli prawidłowo odczytać sygnały rynkowe, można zarobić pieniądze. Jednak, powtarzam – do tego trzeba być profesjonalnym inwestorem, który wie, jak zrozumieć rynek, obliczyć swoje inwestycje i nie poddawać się stresowi.